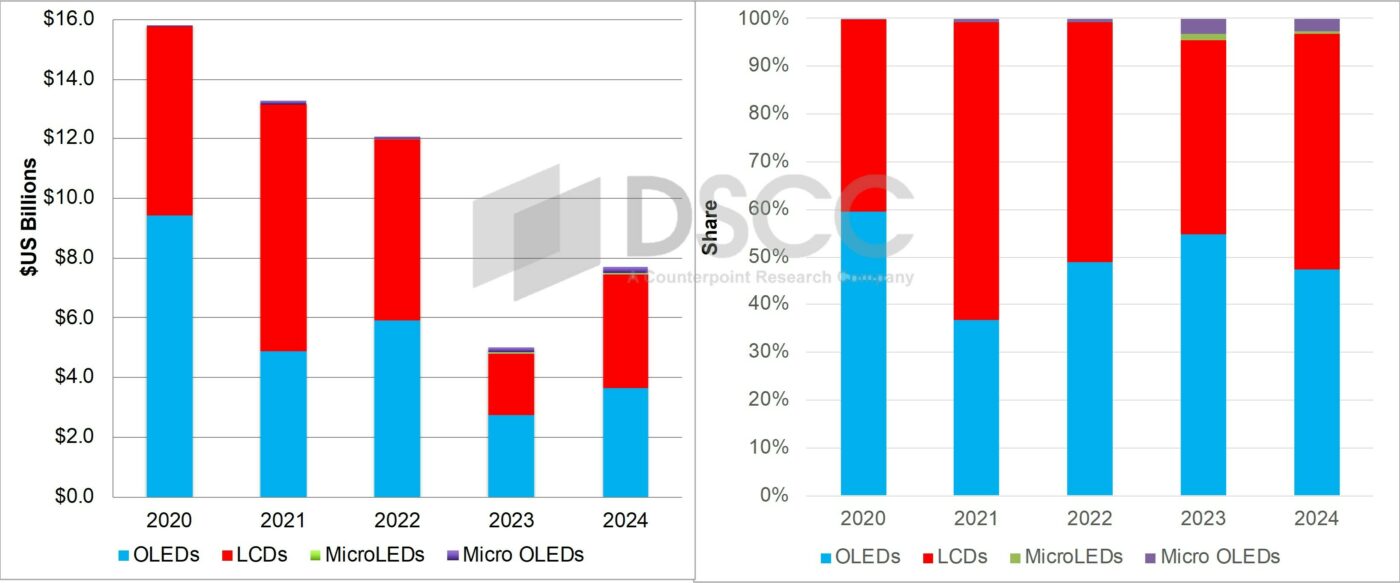

Sau khi giảm 59% vào năm 2023, chi tiêu cho thiết bị hiển thị dự kiến sẽ phục hồi vào năm 2024, tăng 54% lên 7,7 tỷ đô la. Chi tiêu cho LCD dự kiến sẽ vượt chi tiêu cho thiết bị OLED ở mức 3,8 tỷ đô la so với 3,7 tỷ đô la, chiếm lợi thế 49% so với 47%, trong khi Micro OLED và MicroLED chiếm phần còn lại.

Năm 2024, nhà máy sản xuất màn hình OLED G8.7 IT của Samsung Display, A6, sẽ chiếm tỷ trọng chi tiêu cao nhất với 30% thị phần, tiếp theo là nhà máy sản xuất màn hình LCD G8.6 TM19 của Tianma với 25% thị phần, nhà máy sản xuất màn hình LCD G8.6 T9 của China Star với 12% thị phần và nhà máy sản xuất màn hình LCD LTPS G6 B20 của BOE với 9% thị phần. Tổng cộng, Samsung Display dự kiến sẽ dẫn đầu về chi tiêu cho thiết bị hiển thị trong năm 2024 với 31% thị phần, tiếp theo là Tianma với 28% và BOE với 16%. Dự báo mới nhất của DSCC về lịch trình sản xuất theo công nghệ màn hình đến năm 2028.

Canon/Tokki dự kiến sẽ dẫn đầu với 13,4% thị phần trên cơ sở giao hàng, với doanh thu tăng 100% lên hơn 1 tỷ đô la, dẫn đầu phân khúc FMM VTE và đứng thứ 2 về mức độ tiếp cận. Applied Materials dự kiến sẽ giữ vị trí thứ 2 với 8,4% thị phần, tăng trưởng 60% trong các lĩnh vực CVD, TFE CVD, phun phủ ITO/IGZO và phun phủ CF, và đứng thứ 2 về SEM. Nikon, TEL và V Technology dự kiến sẽ lọt vào top 5. Một nửa trong số 15 công ty hàng đầu dự kiến sẽ đạt mức tăng trưởng doanh thu thiết bị hiển thị trên 100%.

Các nhà máy sản xuất CNTT dự kiến sẽ chiếm 78% chi tiêu cho thiết bị hiển thị vào năm 2024, tăng từ mức 38%. Thiết bị di động dự kiến sẽ chiếm tỷ trọng cao thứ hai ở mức 16%, giảm từ mức 58%.

Oxide dự kiến sẽ dẫn đầu về chi tiêu thiết bị theo bảng mạch sau vào năm 2024 với thị phần 43%, tăng từ mức 2%, tiếp theo là a-Si, LTPO, LTPS và CMOS.

Theo khu vực, Trung Quốc dự kiến sẽ dẫn đầu với thị phần 67%, giảm so với mức 83%, tiếp theo là Hàn Quốc với thị phần 32%, tăng so với mức 2%.

Thời gian đăng: 20-05-2024